据Mintel.com报告显示,预计到2025年,东南亚美容美妆市场规模将达到3048亿元,年复合增长率或高于中国市场。根据海关总署2019年的数据显示,中国出口化妆品数额排名前五的国家中,有两个来自于东南亚,分别是印度尼西亚和新加坡。新加坡是世界上最大的转运中心之一,许多中国的货物通过新加坡进行转口贸易。而印尼本身的市场规模吸引了更多的中国化妆品出口,因此我们会详细描述印尼市场的进入策略。

融资:获春华资本和活水资本等投资

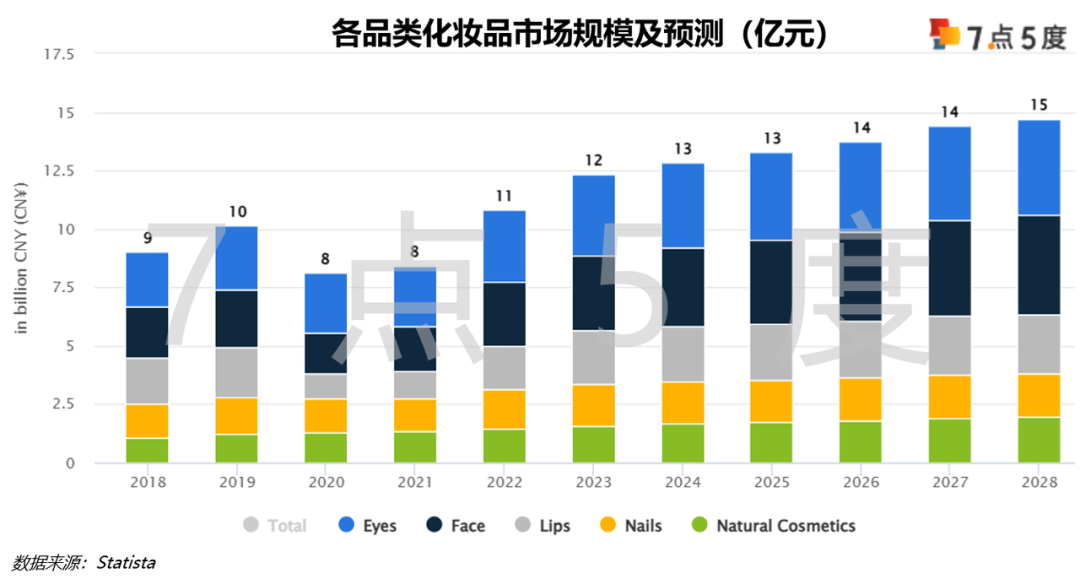

基于快速增长的人口和消费者购买力的提升,印尼彩妆市场吸引了许多国内外投资者的目光。根据Statista预测,2023年印尼彩妆市场规模约为120亿人民币,其中眼部和面部产品占比最大,均为25%左右。受疫情影响,2019年后印尼彩妆市场营收有所下降,随着经济回暖,这一数值预计未来将保持增长。

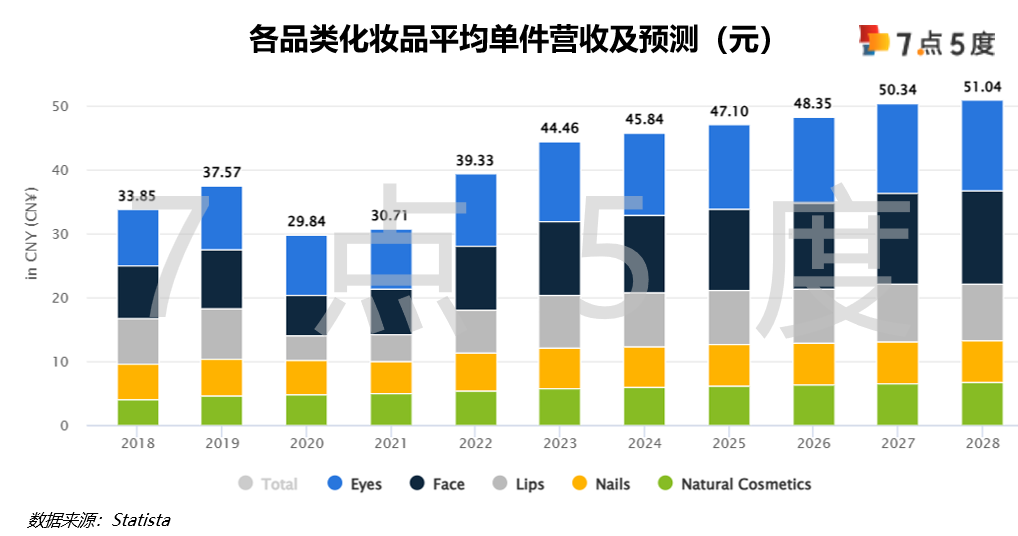

从平均单件产品营收来看,眼部和脸部彩妆产品最高,2023年分别为12.5、11.5元,其他品类产品平均单件收入都在10元以下。

2023年,全球最大的彩妆市场为美国,其次为中国、日本和印度,中国彩妆市场规模约为1040亿人民币。

销售渠道

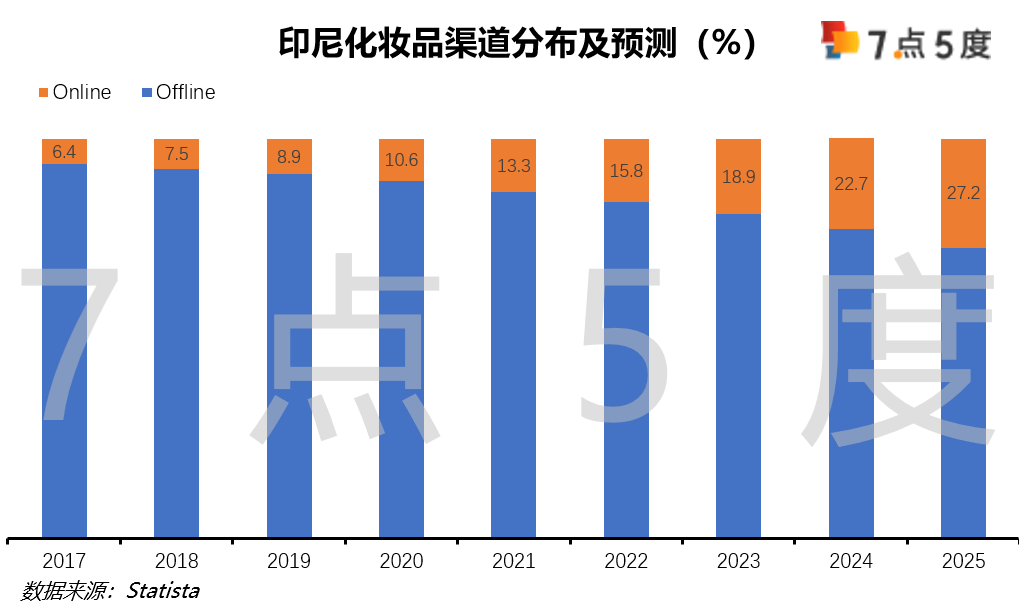

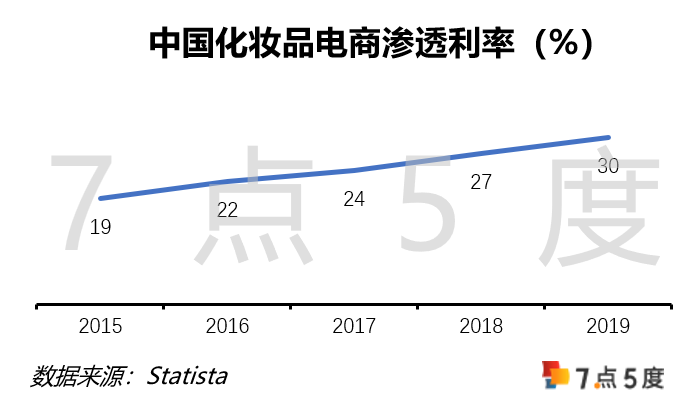

目前印尼彩妆的主要销售渠道为线下,2023年线上渠道仅有19%左右的份额。随着数字经济的发展、互联网普及率别的提升,线上渠道呈现不断增长的趋势,预计未来两年会保持20%左右的CAGR持续增长。印尼目前彩妆产品的线上渗透率相当于2015年的中国,2015-2019年间中国电商彩妆占比以16.4%的CAGR快速增长。

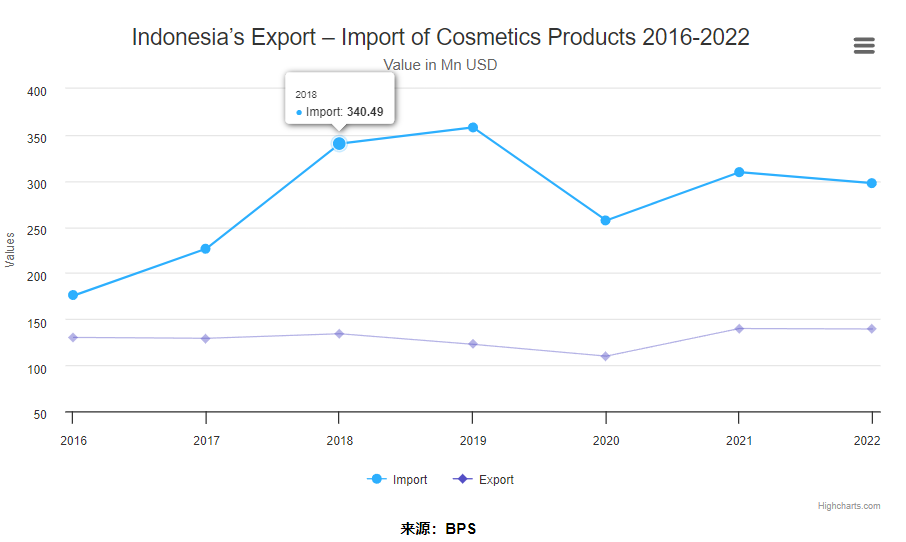

进出口

印尼不仅拥有前景广阔的彩妆市场,国内也存在许多大型国内/国际制造商,例如 PT L'Oréal Indonesia、PT Mandom Indonesia Tbk.、PT Paragon Technology and Innovation、PT Martina Berto Tbk.、PT Mustika Ratu Tbk.。和 PT Unilever Indonesia Tbk.. 多年来,政府一直在实施各种激励措施,以增加彩妆产品出口,特别是对东盟邻国的出口。

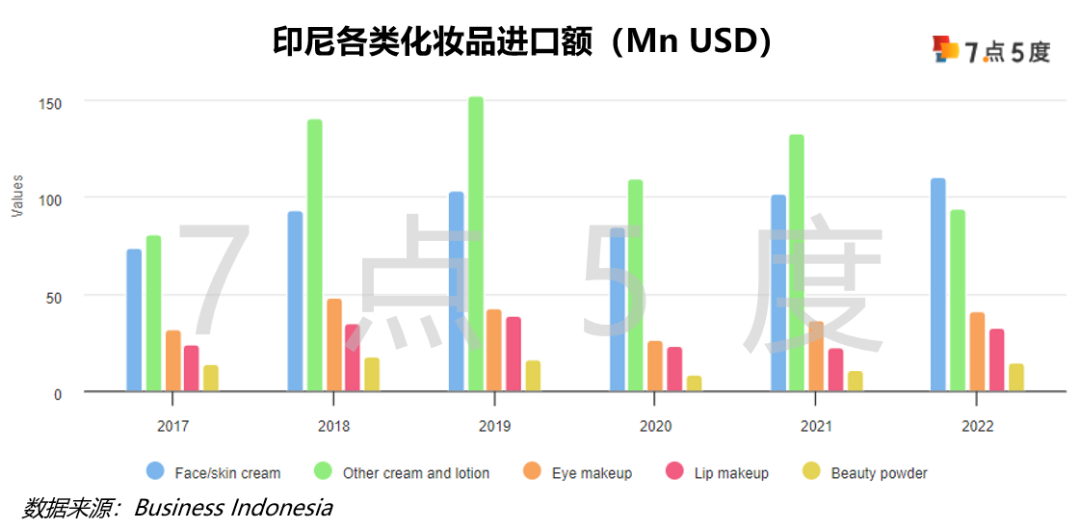

根据印尼海关数据,2022年,印尼彩妆正规清关出口规模约为10.1亿人民币,进口规模约为21.5亿人民币,是出口规模的两倍以上。疫情前印尼彩妆进口规模在2019年达到最高的25.9亿元,随着疫情后经济回暖,这一数值有望持续回升。

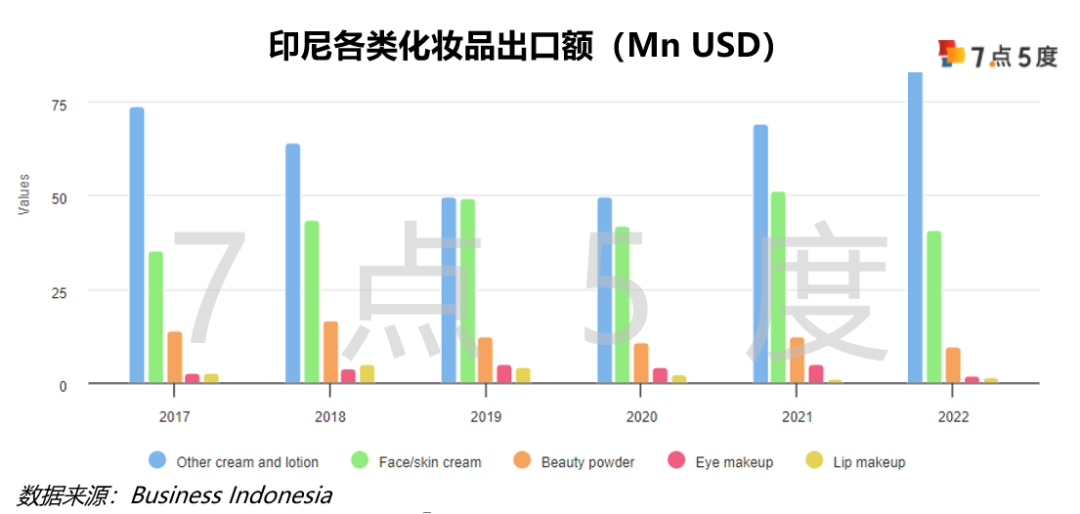

2022年,面霜超过其他乳霜成为进口规模最大的彩妆类目。出口方面,其他类乳霜始终占据最高份额,2022年远超面霜、粉类、眼部和唇部产品,但这一数据受到不同产品单价间差异的影响。

为了应对进口化妆品的崛起,印尼本土化妆品公司一直在积极引导消费者,外国化妆品不一定适合热带气候。此外,本土化妆品制造商已开始改进产品包装和设计以及分销流程,这一点是国内化妆品行业目前还没有完善的。

除此之外,BPOM认证对在印尼销售的彩妆产品来说非常重要,关于BPOM认证我们已经在《文章待发布》中详细介绍过。

Shopee

截止2023年8月,印尼站Shopee平台上化妆品类目的产品总量接近150万、店铺总量18.6万家。2023年7月,平台上产品销量约为1.4亿件、销售额超2亿元,数据环比均有较大幅度的增长。

店铺

近一个月印尼站Shopee销量前列店铺为:

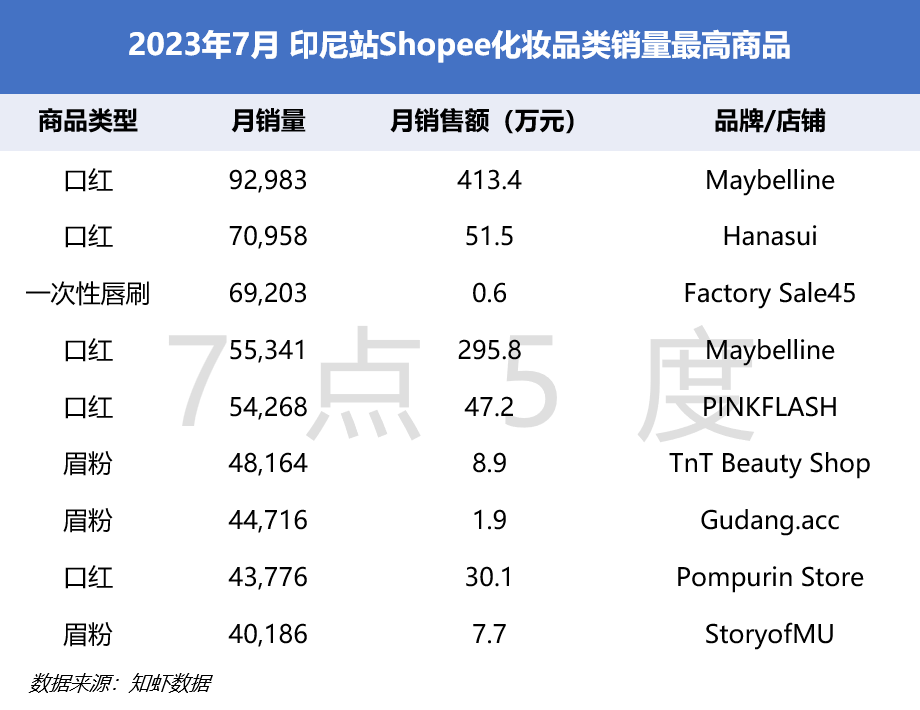

产品

近一个月印尼站Shopee最热销产品为:

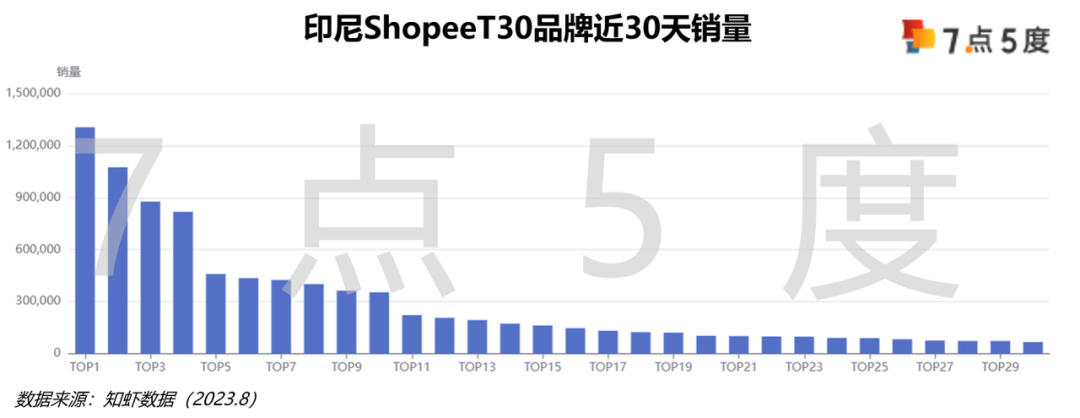

品牌

其中TOP3产品为来自Maybelline和Hanasui的唇部化妆品。

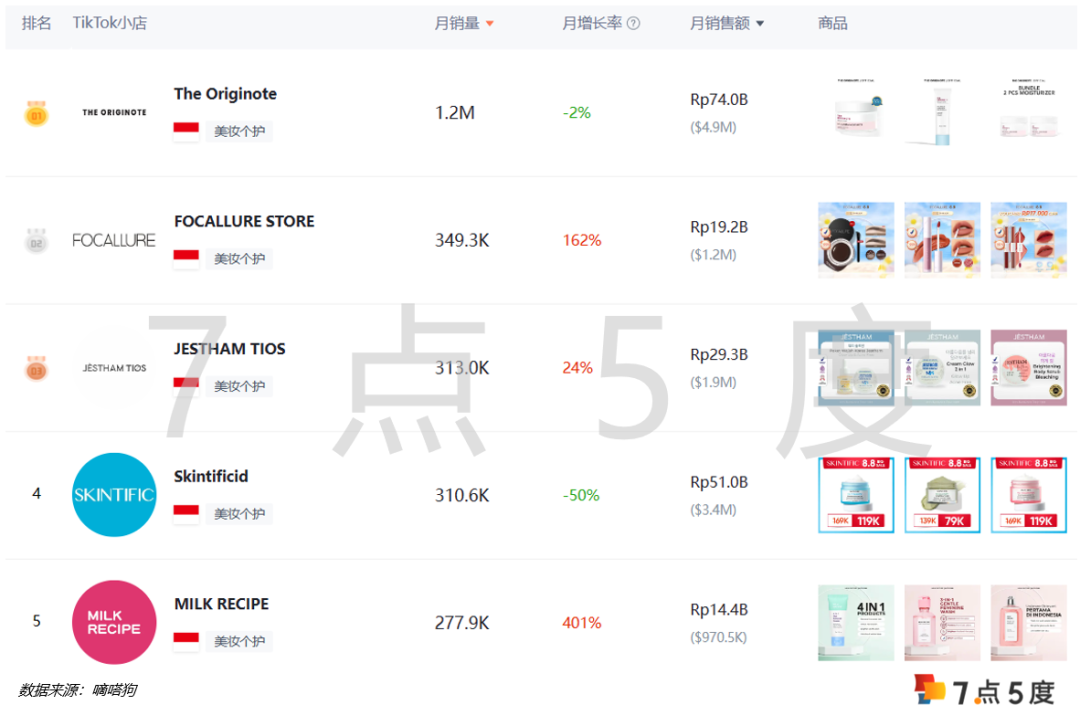

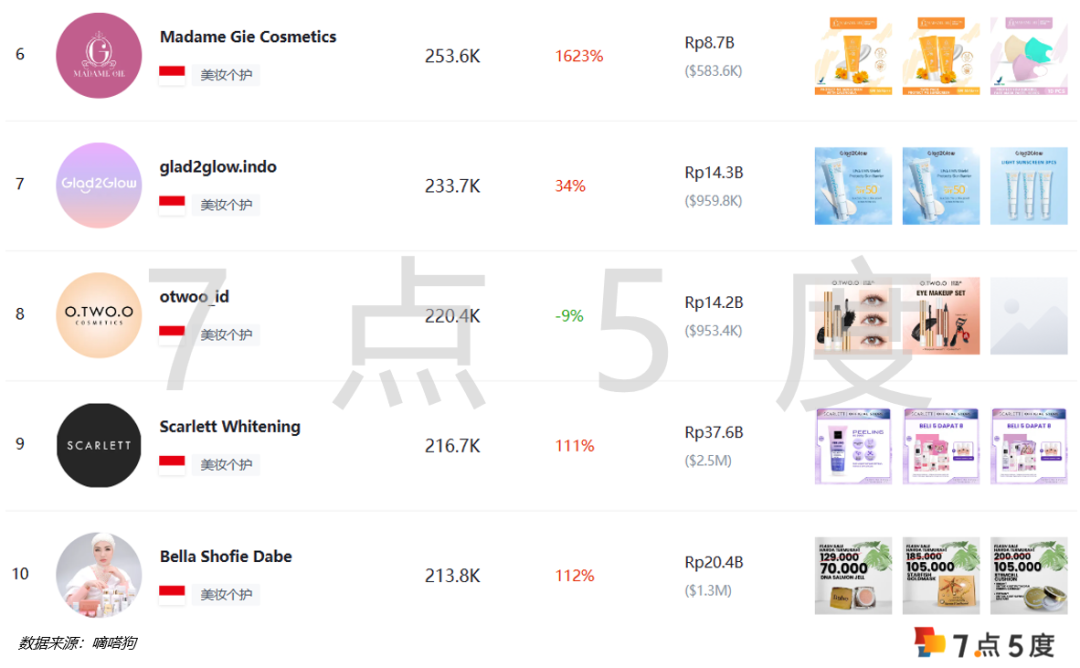

TikTok Shop

店铺

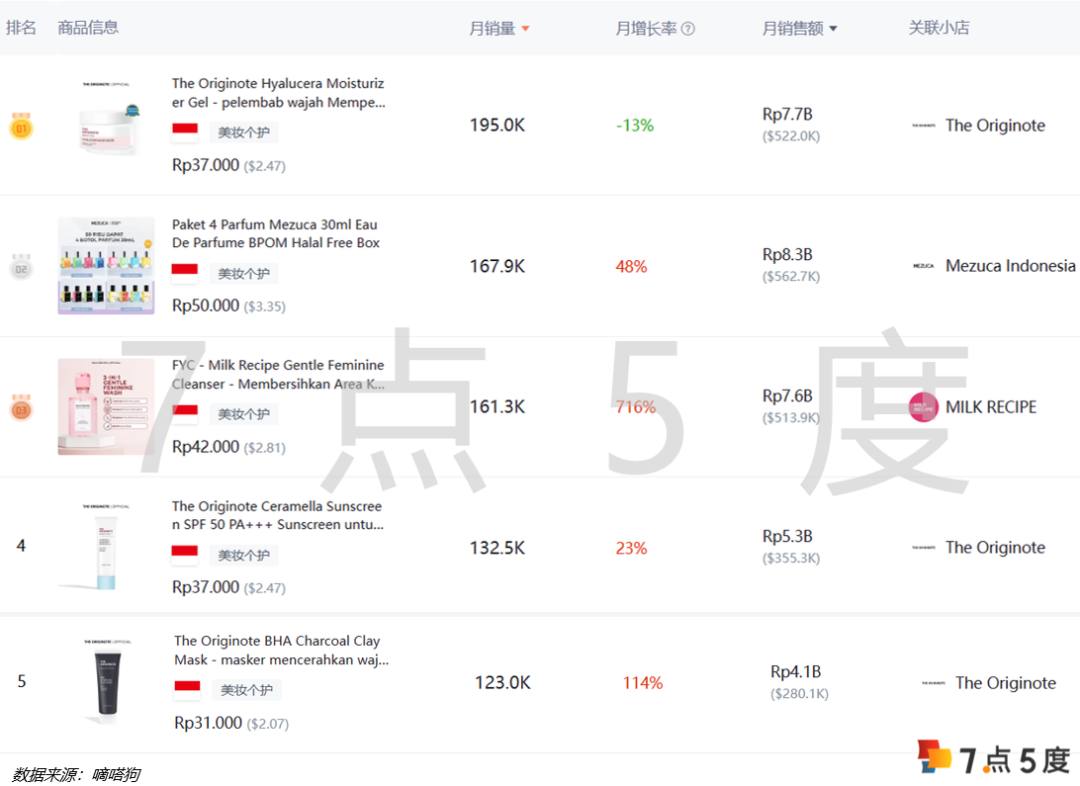

产品

No comments:

Post a Comment